|

Una propuesta de reforma del sistema de pensiones en España

Resumen Ejecutivo y La Propuesta en doce preguntas

[Texto completo]

Por José Piñera

Madrid, julio, 1996

1. Resumen ejecutivo

El sistema público de pensiones es el programa de mayor gasto que realiza el Estado español. En 1994 ese gasto alcanzó la suma de 5,5 billones de pesetas, lo que representó un 8,5% del PIB. Incluso con supuestos conservadores, este gasto muestra una clara tendencia de crecimiento en el futuro, tanto en términos absolutos como en proporción del PIB.

En este estudio se plantean tres tesis:

-El actual sistema estatal de reparto está abocado, desde una perspectiva económica, a la quiebra.

-El modelo de capitalización individual, administrado por el sector privado, es superior al sistema de reparto, tanto para el trabajador como para la sociedad.

-La propuesta que aquí se hace de transición gradual desde un sistema a otro es viable desde un punto de vista fiscal.

Para demostrar numéricamente la primera y tercera tesis, se ha elaborado un completo modelo del sistema de pensiones español. Este permite proyectar su evolución futura bajo distintos supuestos acerca de los parámetros claves que la determinan, y mostrar de manera transparente estos resultados. Así se puede obtener el modelo para cualquier conjunto de supuestos y, a la vez, simular el efecto de una reforma, con todas sus posibles variantes.

El sistema actual está abocado a la quiebra

Utilizando un conjunto de datos exógenos, como las proyecciones más recientes de población, e incorporando supuestos «razonables» acerca de la evolución de parámetros macroeconómicos cruciales, tales como el crecimiento del empleo, del Producto Interno Bruto y de las remuneraciones reales, se llega a la inequívoca conclusión de que el sistema actual no es viable en el medio plazo, manteniendo las reglas que hoy tiene, en particular las de contribuciones y beneficios.

El régimen de reparto ha logrado mantener un precario equilibrio financiero en los últimos años, explicado en gran parte por el significativo incremento que han registrado las contribuciones correspondientes a los afiliados activos, y también por un mayor aporte estatal al sistema. Lo primero responde a mayores tasas de cotización y al crecimiento de los salarios, mientras que lo segundo se debe a mayores desembolsos que ha debido afrontar el fisco español como cotización de los desempleados y aporte para complementar aquellas pensiones que están por debajo de los mínimos garantizados. Es claro que las tasas de cotización no pueden seguir subiendo.

Por otra parte, los mayores sueldos de los últimos años se transformarán, inevitablemente (si se mantienen las reglas vigentes), en mayores pensiones en el futuro, gasto al que el régimen de reparto no podrá enfrentarse. La posibilidad de incrementar permanentemente el aporte del Estado al sistema parece altamente improbable, dada la abultada deuda pública española y el elevado déficit fiscal que se registra en la actualidad.

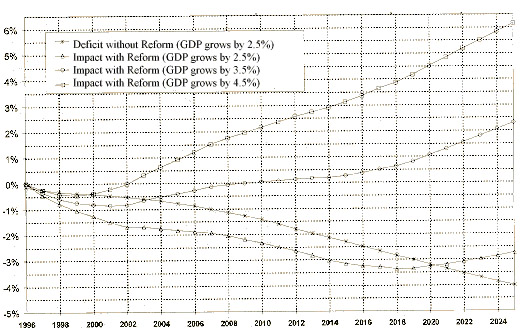

El déficit del sistema de pensiones crecerá en forma exponencial en los próximos años hasta llegar a ser de 5,5 billones de pesetas (de 1994) en el año 2025, es decir, de un 37% del gasto en pensiones en ese año. Si se supone que el PIB crecerá a una tasa promedio annual de un 2,5%, entonces el déficit del sistema de reparto llega a ser superior al 4% del PIB en el año 2025 (gráfico 2).

| RESULTADO REGIMEN DE PENSIONES DE REPARTO EN % DEL PIB (CRECE 2,5%) |

|

| Excl. Cotiz. y Gasto de accid. trab. y enf. prof. Incl. Cot. de desempl. y aporte complem. mínimos. Incl. Gast. de Administrac. asignad. a pensiones (est.) |

Elaboración propia usando datos del MTSS 1984-1994 y Presupuesto 1995. |

Es evidente que se le pueden hacer ajustes al actual sistema, en la línea de los acuerdos del llamado «Pacto de Toledo», significado todos ellos mayores contribuciones de los actuales trabajadores o menores beneficios para los futuros jubilados, como manera de reducir este déficit. Sin embargo, de otros estudios se concluye que ninguna de las modificaciones que se han planteado en el debate público, por sí sola, consigue eliminar el déficit y mucho menos revertir su tendencia. Sólo, se logra atenuar su tendencia creciente.

El hecho inamovible que condena a la quiebra, desde una perspectiva económica (incapacidad de cubrir los beneficios prometidos con sus propios recursos), al sistema de reparto español es la tendencia demográfica. La declinación de la tasa de natalidad así como el progresivo envejecimiento de la población, significa que cada vez será menor la relación entre los trabajadores activos y jubilados. Como, en un sistema de reparto, los primeros financian las pensiones de los segundos, la carga se irá haciendo insostenible. Si se persiste en aumentar el impuesto a la contratación de trabajadores, que eso significan las elevadas tasas de cotización de la Seguridad Social, se provocará un desempleo aún mayor.

El actual sistema hace imposible escapar a este dilema: o mayor desempleo o menores beneficios para los actuales o futuros jubilados.

El modelo de capitalización individual es mejor

Por lo expresado, una razón para realizar una reforma al actual régimen de pensiones español es el creciente costo que el mantenimiento de este sistema le supondrá a los trabajadores, al Estado y a la economía de España. Pero es un error de perspectiva creer que esta es la única razón para realizar una reforma.

La segunda gran razón es que la creación de un sistema basado en la capitalización individual, y administrado por el sector privado en condiciones de competencia, genera tales beneficios que habría que hacer esta reforma incluso si el sistema de reparto fuera viable financieramente.

Los beneficios del sistema de capitalización individual han sido destacados por múltiples publicaciones. Estos logros se han constatado en la experiencia chilena, que ya tiene quince años, y donde los resultados son elocuentes. Los beneficios pueden resumirse de la siguiente manera:

Eleva las pensiones. En efecto, la rentabilidad de una cartera de inversiones de un sistema de capitalización privado será, con toda seguridad, mayor que la tasa de crecimiento de los salarios en un período de 40 años (como es bien sabido, la tasa de crecimiento de los salarios constituye el techo de un posible aumento de las pensiones en un sistema de reparto maduro).

Incrementa el empleo. Un sistema de capitalización se financia con el ahorro obligatorio de los trabajadores, el cual en tanto es percibido como propiedad individual no constituye un impuesto a la contratación de mano de obra. Además, el sistema puede funcionar con una tasa de ahorro obligatorio muy inferior a la tasa de contribuciones que exige el sistema de reparto. Por lo tanto, se elimina una distorsión en el mercado de trabajo que obstaculiza la creación de empleos. (El subsidio estatal a la pensión mínima se financia con impuestos generales).

Aumenta el ahorro. Al imponerse una tasa mínima de ahorro y al crearse incentivos para el ahorro adicional, es altamente probable que el resultado neto sea un incremento del ahorro nacional, especialmente si el Estado coopera reduciendo gastos superfluos como aporte al financiamiento de la transición.

Mejora la productividad del capital. Al asignarse este ahorro a través de mercados de capitales competitivos y transparentes, sin ninguna obligación de dedicarlos a financiar el gasto público o los déficits de empresas estatales, mejora la eficiencia del proceso de ahorro-inversión de la economía.

Potencia la tasa de crecimiento del PIB, debido al aumento del ahorro y del empleo, así como el incremento en la productividad del trabajo y del capital.

Reduce el poder del Estado en la economía. Al traspasar al sector privado el control de los recursos asociados a la provisión de pensiones, la reforma implica una gigantesca descentralización de poder desde el Estado hacia la sociedad civil.

Despolitiza el sistema de pensiones. Como el nivel de los beneficios del sistema de pensiones ya no depende de decisiones legislativas, esta materia deja de ser un tema permanente de discusión política, eliminando las incertidumbres de los actuales y futuros pensionistas.

Estimula una cultura laboral de ahorro y disciplina la gestión económica nacional. Como los trabajadores pueden diseñar su vida de retiro como la prefieran (edad de retiro y nivel de jubilación), esto estimula el ahorro y el esfuerzo personal como factores decisivos para lograr las metas personales para la vejez. Asimismo, el lazo que se crea entre el valor de la cuenta individual y la buena marcha de la economía, transforma a todos los trabajadores del sistema de capitalización en «vigilantes» de una buena conducción de las empresas y de la conomía.

La transición gradual es posible

Desde ya, es preciso aclarar que la reforma no consiste, como algunos equivocadamente sostienen, en transformar el actual sistema de reparto en uno de capitalización. En otras palabras, no se pretende, bajo ninguna circunstancia, crear un fondo para capitalizar el actual pasivo del sistema público de reparto.

La reforma propuesta en este estudio--con una transición deliberadamente gradual y prudente--consiste en darle a todos los trabajadores menores de 45 años que actualmente pertenecen al sistema de pensiones de reparto, la libertad de optar por cambiarse a un sistema de capitalización individual administrado por empresas privadas especializadas. Los que ingresen en el futuro a la fuerza de trabajo acceden automáticamente al sistema de capitalización individual. A los trabajadores mayores de 30 años que decidan cambiarse, el Estado les entrega un Bono de Reconocimiento que les compense, total o parcialmente (según la edad), por las contribuciones realizadas en el sistema de reparto.

Los que deciden no cambiar de sistema, los mayores de 45 años y los actuales pensionistas, permanecen en el sistema de reparto de acuerdo con todas sus reglas, incluyendo la actualización de las pensiones.

Se supone que se traslada al nuevo sistema el 60% de los trabajadores menores de 45 años a razón de un 10% por año, a partir de enero de 1997. También se ha supuesto que el Estado captará un 50% de los recursos que manejen los Fondos de Pensiones, emitiendo bonos estatales a tasas de interés de mercado. El Estado podrá comenzar a amortizar esta «deuda puente» de la transición cuando disminuya el futuro gasto fiscal por pago a pensionistas.

En el sistema de capitalización se ha calculado una tasa de contribución del 13%, inferior a la existente, de un 21,35. Por otra parte, se ha supuesto que la diferencia entre la tasa actual de contribución al sistema de pensiones de reparto (un 21,35% para el Régimen General y de los Autónomos) y la tasa del régimen de capitalización (13%) se mantenga durante la transición, para los que se trasladan al nuevo sistema, como una «Tasa de Aporte a la Transición».

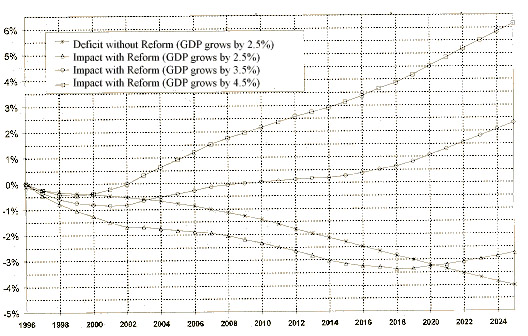

Se conluye que la solución propuesta significa un ahorro de recursos fiscales en el largo plazo. En efecto, la comparación relevante es aquélla con reforma. Sólo hasta el año 2003 (siete años desde el comienzo del nuevo sistema), la reforma significa, en el escenario más probable (que se define como Escenario Intermedio), un costo fiscal superior al costo fiscal de mantener el actual sistema.

En efecto, en el Escenario Intermedio, en que la tasa de crecimiento económico se eleva en un 1% por año como consecuencia del proceso iniciado por esta reforma (desde 2,5 a 3,5% anual), el costo fiscal de la transición a financiar por fuentes exógenas evoluciona de la siguiente manera durante los próximos siete años (como porcentaje del PIB): 1997: 0,12%; 1998: 0,27%; 1999: 0,37%; 2000: 0,41%; 2001 0,38%; 2002: 0,32%; 2003: 0,09% y finalmente, en el 2004 se registra el primer superávit, respecto del caso sin reforma, de un 0,12% del PIB. De ahí en adelante, este excedente crece hasta llegar a ser un 5,4% del PIB en el año 2025 (gráficos 12 y 13).

En estos cálculos no se considera el posible efecto fiscal positivo adicional que produciría la reforma. Este se refiere a que, una vez hecha una reforma estructural del sistema de pensiones, en la línea de lo que recomiendan instituciones como el Banco Mundial y la OCDE, es casi seguro que los mercados financieros internacionales reducirán la prima de riesgo que exigen a la deuda pública española.

Conclusión

Por lo tanto, la mala noticia para España es que su actual sistema de pensiones no es viable. La buena noticia es que existe un modelo alternativo, que se ha probado que funciona, y que existen escenarios que hacen posible la transición gradual desde el actual sistema de reparto a uno de capitalización individual.

España tiene la oportunidad de ser el país europeo pionero en resolver, de manera definitiva, la crisis del sistema de pensiones. Un sistema de capitalización individual no sólo le daría una verdadera seguridad social al trabajador español, sino también una ventaja a la empresa y a la economía de España para competir en la Europa unificada del siglo XXI.

| DEFICIT SIN REFORMA E IMPACTO CON REFORMA. (% DEL PIB) |

|

| Impacto negativo = Déficit de recursos. Impacto positivo = Superávit de recursos |

|

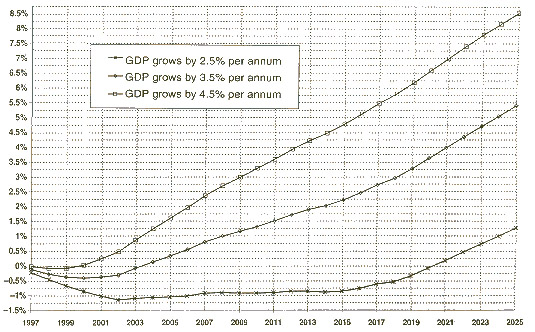

| AHORRO FISCAL DE LA REFORMA (COMO % DEL PIB) |

|

| Ahorro Fiscal de la Reforma = Déficit sin Reforma - Impacto con Reforma |

2. El sistema de capitalización individual en doce preguntas

-¿Por qué no aplicar el Pacto de Toledo y no nos complicamos más la vida?

No. Porque todos los estudios independientes concluyen que el Pacto de Toledo es sólo un paliativo a la crisis. No elimina el enorme déficit que comenzará a producir el sistema de pensiones estatal, sino que sólo lo atenúa por un cierto período. Pero en algunos años más, tendrá que haber un segundo Pacto de Toledo. Y después muchos otros más.

Es preciso aclarar que este Pacto consiste básicamente en mantener el sistema de reparto y reducir los beneficios a los futuros jubilados a través de cambiarles la fórmula de calcular la pensión e incrementarles sus edades de retiro. Entonces, si se adopta esta fórmula para afrontar la crisis del sistema de pensiones, el sistema estatal se convertiría en uno de «inseguridad social», ya que los trabajadores no sabrán cuáles serán los recortes de beneficios que los legisladores irán decidiendo para postergar las sucesivas crisis. Por lo demás, la experiencia de otros países europeos con sistema de reparto así lo está demostrando. Y cada vez será mayor el costo de resolver el problema.

La solución que propone este estudio constituye una reforma estructural que tiene el mérito de que resuelve de manera definitiva el problema de las pensiones, creando un verdadero sistema de seguridad social que proteja a los trabajadores durante su vejez y ante la eventualidad de invalidez o muerte durante su vida de trabajo.

-¿Es cierto que el sistema de capitalización no es solidario y beneficia sólo a los trabajadores ricos?

No. La verdad es la contraria. El sistema de capitalización beneficia a todos los trabajadores por igual, pues establece un vínculo directo entre el esfuerzo de ahorro para la vejez y la pensión que se obtiene de este esfuerzo. Más aún, nuestra propuesta introduce un sesgo positivo hacia los trabajadores más pobres al establecerse una pensión mínima garantizada por el Estado, financiada con recursos tributarios generales y no con el regresivo impuesto al trabajo. Además, elimina la discriminación contra los pobres que tiene el sistema de reparto, pues los pobres generalmente comienzan a trabajar más temprano en la vida y, al jubilarse, sus expectiativas de vida son menores a las del resto. En otras palabras, en el sistema estatal de reparto un pobre contribuye por más tiempo y recibe beneficios por menos, lo que en un sistema de capitalización es compensado por la mejor pensión que genera esa realidad.

-¿Qué pasa con los actuales pensionistas y con los trabajadores que no quieren pasarse al sistema de capitalización?

Nuestra propuesta consiste en respetar íntegramente las actuales pensiones. Más aún, implica garantizar a los pensionistas una actualización por el alza del costo de la vida (inflación). La propuesta también le da a los trabajadores que hoy están en el sistema estatal la opción de quedarse en él y recibir los beneficios que se les han prometido o trasladarse al nuevo sistema de capitalización, si son menores de 45 años. Debemos destacar que, según todas la previsiones independientes, el sistema de reparto no será capaz de cumplir sus promesas de beneficios, y de ahí que todas las propuestas serias de mantenimiento del sistema de reparto recomienden reducciones importantes en los beneficios.

-¿Qué pasa con los trabajadores que deciden voluntariamente trasladarse al sistema de la cuenta de ahorro individual?

El paso al nuevo sistema es voluntario para los trabajadores menores de 45 años. A los trabajadores mayores de 30 años que decidan cambiarse de sistema se les entrega un Bono de Reconocimiento. El Estado paga este bono cuando el trabajador llega a la edad legal de retiro o cuando tenga el derecho de recibir una pensión (por ejemplo, caso de invalidez). Entonces, la pensión de ese trabajador se financia con el resultado de sus aportes al sistema de capitalización y con el Bono de Reconocimiento.

-¿Es cierto que crear un sistema de capitalización como el que propone este estudio cuesta dos veces y media el PIB español?

No. Según algunos estudios, ese sería el costo de capitalizar el actual sistema de reparto (lo que refleja, indirectamente, la magnitud de la insolvencia de éste). Pero nuestra propuesta no consiste en crear un fondo para capitalizar los compromisos que debería enfrentar el sistema de reparto, sino en transitar gradualmente desde el actual sistema a uno de capitalización, maximizando el uso de fuentes endógenas de financiamiento de la transición.

-¿Cuánto cuesta y cómo se financia la transición de un sistema de reparto a uno de capitalización, para que no se dispare el déficit público?

El estudio propone una transición gradual y muy prudente en el uso de recursos públicos. Así se logra que la transición signifique un reducido déficit a financiar por fuentes exógenas a la reforma. Este alcanza su máximo (0,41% del PIB) en el cuarto año, decreciendo de ahí en adelante hasta registrar en el octavo año un superávit fiscal, el cual va gradualmente creciendo hasta llegar a 5,4% del PIB en el año 2025. Las fuentes principales de financiamiento son una «deuda puente» (a tipos de interés de mercado) que adquiere el Estado con los nuevos Fondos de Pensiones creados por el sistema de capitalización, y la Tasa de Aporte a la Transición, una tasa transitoria que reemplaza parte de las actuales contribuciones y que, de hecho, posterga la reducción de ella para los trabajadores que se cambien al nuevo sistema.

En el medio y largo plazo la reforma produciría un significativo superávit fiscal, el cual permite eliminar la Tasa de Aporte a la Transición—con un gran impacto positivo sobre el empleo al reducir este gravamen a la contratación de trabajadores—y pagar la «deuda puente» que ha asumido el Estado.

-¿Puede quebrar un sistema de capitalización?

No. Un sistema de capitalización es de contribuciones definidas y beneficios resultantes. Por lo tanto, por definición, no pude quebrar. La pensión se ajusta automáticamente a la realidad, cualesquiera que ella sea. Precisamente una de las grandes fallas estructurales del sistema de reparto es que promete ciertos niveles de beneficios, cuyo cumplimiento depende, de manera determinante, de variables que ningún gobierno puede controlar, como la tasa de fertilidad o las expectativas de vida de la población. Cuando estas cambian de manera negativa para el sostenimiento del sistema de reparto, como está ocurriendo en todos los países desarrollados en lo que se denomina el proceso de envejecimiento de la población, los gobiernos tienen que reducir los beneficios prometidos, lo que equivale a reconocer la quiebra económica, haciendo recaer el costo de la insolvencia en los futuros pensionados.

-¿Qué garantías hay de que una de las empresas que administran el sistema de capitalización no quiebre?

Las empresas administradoras pueden quebrar, como cualquier empresa en un mercado competitivo. Sin embargo, ello no afecta en lo más mínimo los ahorros de los trabajadores, los cuales están en un Fondo de Pensiones que constituye una entidad legal y financiera distinta de la empresa administradora. El sistema lo debe supervisar un organismo estatal de la mayor capacidad técnica y autonomía, el cuál asegura que el marco regulatorio sea respetado rigurosamente por todos los actores del sistema.

-¿Qué incentivos tiene un trabajador para trasladarse de un sistema de reparto a otro de capitalización?

Mejores pensiones, mejor servicio y la inexistencia de injusticias y abusos que le impidan disfrutar de sus esfuerzos. En un sistema de capitalización, las contribuciones mensuales del trabajador se depositan en una cuenta de ahorro individual, que es de su propiedad y que se acrecienta con el resultado de una cartera diversificada y segura de inversiones en el mercado de capitales.

-¿Qué pasa al final de la vida de trabajo con el capital acumulado en la cuenta de ahorro individual?

Hay dos opciones. Una, transformar ese capital en una pensión vitalicia en una compañía de seguros de vida. La otra, mantener ese capital en la empresa que le ha administrado la cuenta por años y realizar retiros mensuales programados (según una fórmula que incorpora la expectativa de vida del trabajador). En esta segunda opción, si el jubilado fallece, el saldo del capital en la cuenta constituye herencia para sus familiares. En ambos casos, la pensión tiene un mínimo garantizado por el Estado.

-¿Qué pasa si un cotizante al sistema de capitalización va al paro?

No es obligatorio hacer aportes a su cuenta de ahorro individual mientras esté desempleado. Sin embargo, los ahorros siguen percibiendo las ganancias que reporta la rentabilidad del Fondo de Pensiones en el que están sus ahorros. Si así lo desea, una vez empleado nuevamente puede compensar estos períodos sin aportes a través de contribuciones voluntarias por encima del mínimo que exije el sistema.

-¿Pueden tener, durante ciertos períodos, rendimientos negativos los fondos de pensiones en un sistema de capitalización?

Sí. Pero la historia de los mercados de capitales demuestra que, en el medio y largo plazo, con una cartera diversificada que logre una adecuada combinación riesgo-rentabilidad, se pueden obtener tasas de rentabilidad positivas en términos reales (es decir, por encima de la inflación) de, por los menos, un 4% al año. La rentabilidad negativa sólo puede darse en cortos períodos puntuales. El sistema chileno, que ya tiene quince años de vida, ha dado una tasa de retorno promedio anual de 12,6% por encima de la inflación (incluyendo una tasa de 28% un año y de menos 2,5% en otro año). La clave es comprender que si bien los mercados de capitales por definición implican algún elemento de riesgo, este puede ser adecuadamente minimizado, mientras que el riesgo del sistema de reparto estatal proviene tanto de variables políticas como de variables demográficas acerca de las cuales el trabajador no tiene protección alguna.

|